青动CRM

CRM(客户关系管理)客户管理软件在贷款机构的风控管理中扮演着至关重要的角色。它通过整合数据资源、分析客户行为以及优化销售流程等功能,显著提升贷款机构的风控能力。以下详细分析CRM客户管理软件如何助力贷款机构提升风控能力:

CRM系统能够整合来自不同渠道和部门的数据,形成一个统一的客户视图。这种数据的整合有助于贷款机构更全面地了解客户,包括他们的基本信息、信用记录、贷款历史等。通过对这些数据的深入分析,贷款机构可以识别出潜在的风险因素,如不良信用记录、隐性负债等,从而在审批过程中采取针对性的风控措施。

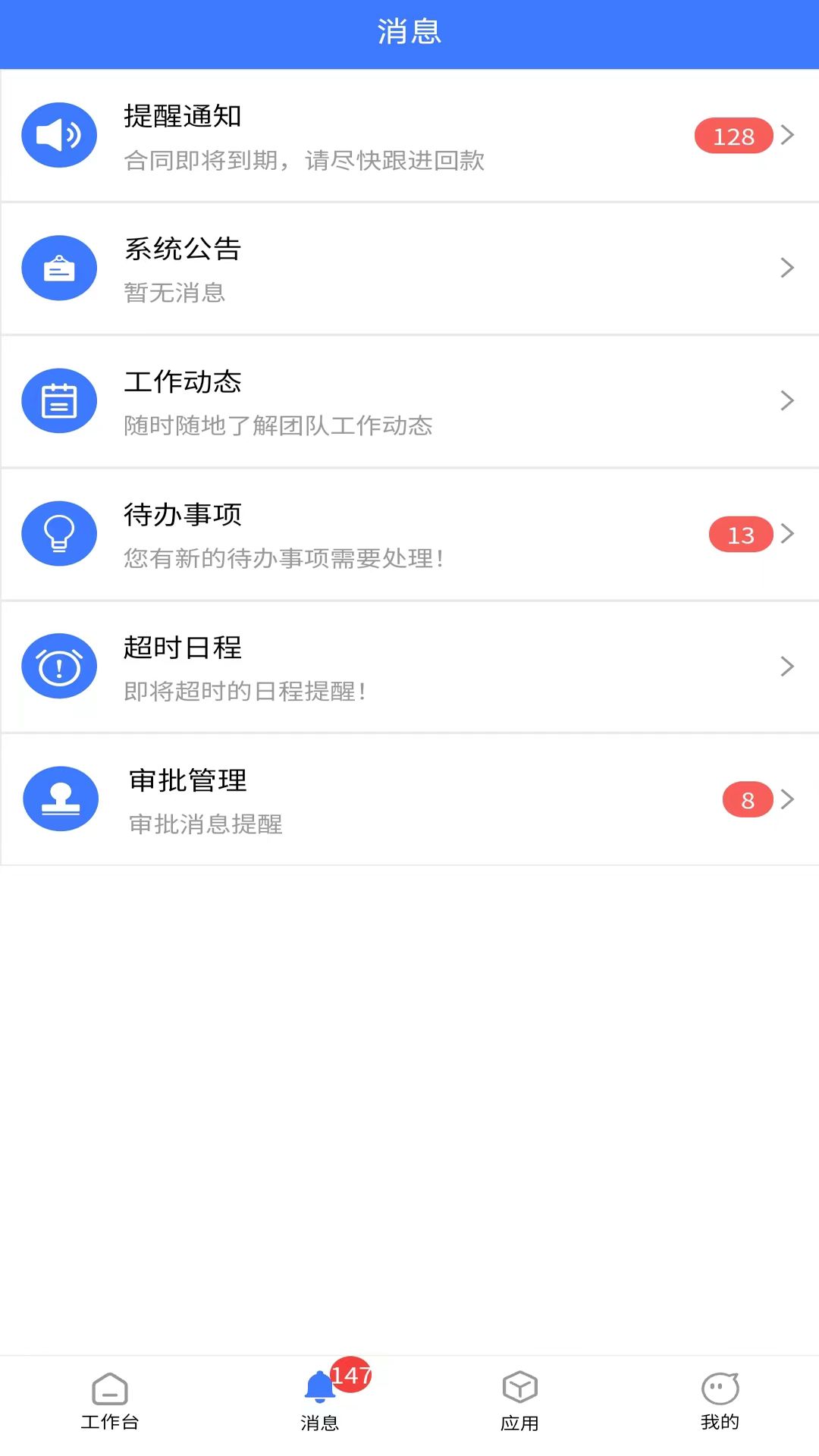

CRM系统可以帮助贷款机构建立标准化的销售流程,包括线索跟踪、客户拜访、报价、订单处理等各个环节。通过流程的标准化,贷款机构可以确保每个销售环节都按照既定的规则执行,减少销售过程中的不确定性。此外,CRM系统的自动化流程功能还可以减少人为错误,如自动化的商机审批流程可以确保所有商机都经过适当的审查和评估,自动化的查重机制可以避免重复工作和内部竞争。这些都有助于降低因操作失误导致的风险。

CRM系统还可以协助贷款机构进行合规性检查。通过电子化处理贷款申请文档,减少纸质文件的使用,同时方便存档和检索。此外,系统可以自动检查申请是否符合相关法规和内部政策的要求,确保审批过程的合规性。这有助于贷款机构避免因违规操作而引发的法律风险。

综上所述,CRM客户管理软件通过整合数据资源、分析客户行为、优化销售流程、实时监控业务状态以及支持合规性检查等功能,显著提升了贷款机构的风控能力。因此,对于贷款机构而言,引入并充分利用CRM客户管理软件是提高风控水平、保障业务稳健发展的重要手段。